ΣΥΜΒΑΙΝΕΙ ΤΩΡΑ

-

Β.Ζελένσκι σε Ν.Τραμπ: «Η Ουκρανία δεν θα σταθεί εμπόδιο στην ειρήνη»

-

Ο Μ.Νετανιάχου είπε στον Ν.Τραμπ να αναβάλει την επίθεση στο Ιράν: «Δεν είμαστε έτοιμοι για τα αντίποινα»

-

Ρωσικό FPV καταστρέφει ουκρανικό άρμα T-64BV στο Χάρκοβο (βίντεο)

-

Η πρωθυπουργός της Δανίας θα συναντήσει αμερικανική αντιπροσωπεία την Παρασκευή

-

Ελληνική Ομοσπονδία Πυγμαχία για τους πλαστογράφους: «Η αλήθεια λάμπει»

-

Κ.Κυρανάκης: «Ζητώ συγγνώμη από την Π.Πέρκα για τις δηλώσεις μου – Ήταν λάθος και το αναγνωρίζω»

-

«Ο φόβος του συστήματος πριν από το πέναλτι Καρυστιανού»: Οι συναντήσεις του ΠτΔ & ο «κίνδυνος αστάθειας»

-

Κ.Τζένερ και Charli XCX πόζαραν με μαύρα εσώρουχα στα γυρίσματα ταινίας (φωτο)

-

Οι Λιθουανοί θα κατασκευάσουν σπίτια για 4.000 Γερμανούς στρατιώτες σαν ένδειξη ευγνωμοσύνης

-

Γεύμα Ν.Τραμπ με τη Μ.Ματσάδο στον Λευκό Οίκο: Τη στηρίζει, αλλά δεν μίλησαν για εκλογές στη Βενεζουέλα

(Aνανέωση 23.01, αρχική ώρα 17.30) Μία από τις μεγαλύτερες απάτες των τελευταίων 118 ετών στην Ελλάδα ήταν ο άλλοτε κραταιός κολοσσός Folli Follie της οικογένειας των Δημήτρη, Καίτη και Τζώρτζη Κουτσολιούτσου, όπως αποκαλύπτει, πλέον και επισήμως, η Alvarez & Marsal.

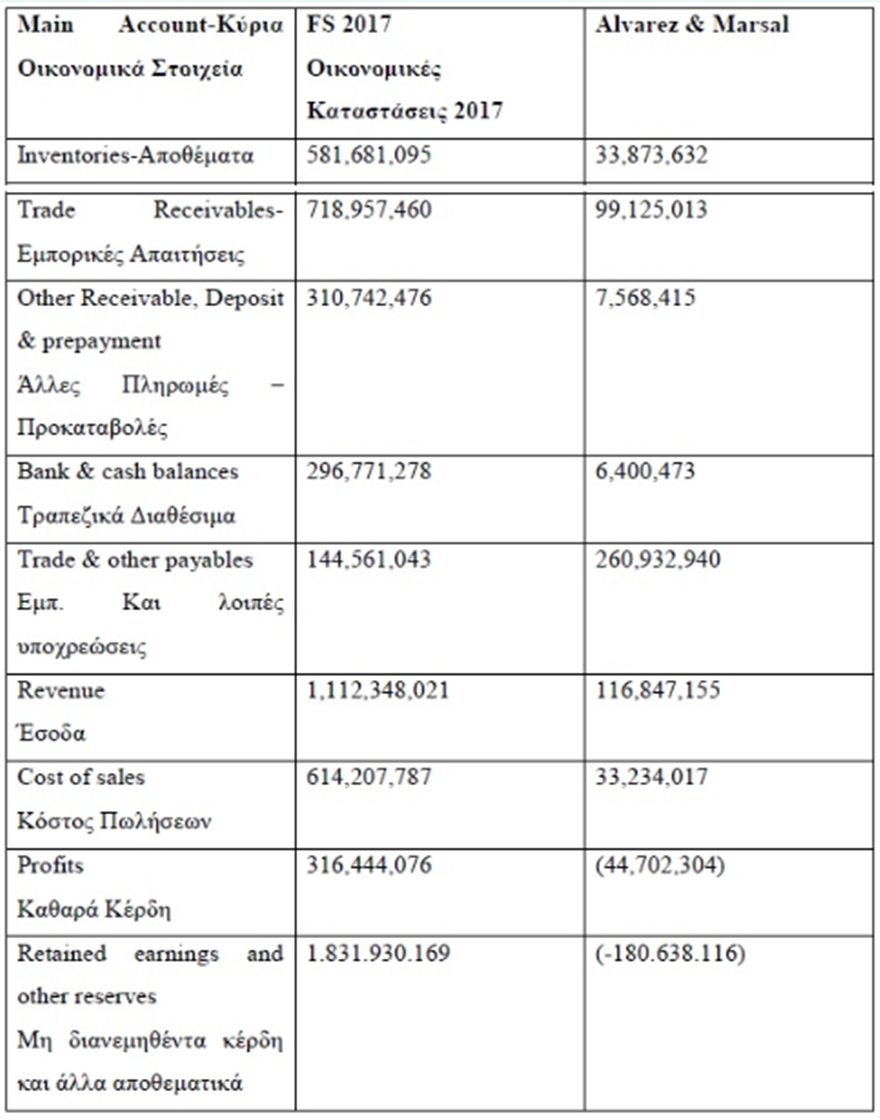

Σύμφωνα με το πόρισμα της Alvarez & Marsal, προκύπτουν ιλιγγιώδεις διαφορές στα οικονομικά της στοιχεία που εφόσον είναι έτσι, πρόκειται για την μεγαλύτερη απάτη εταιρείας που έχει στηθεί ποτέ στην Ελλάδα. Για παράδειγμα υπάρχει διαφορά 1 δισ. δολάρια στο κύκλο εργασιών και 300 εκατ. δολάρια στα διαθέσιμα της εταιρίας.

Τα τραπεζικά διαθέσιμα της εταιρείας αποδεικνύονται μόλις 7,4 εκατ. ευρώ αντί για 296 εκατ., ενώ ανύπαρκτα είναι τα 90% των εσόδων στην Ασία, τα οποία φτάνουν μόλις τα 116,8 εκατ. αντί για 1,112 δισ.

To εντυπωσιακό είναι ότι αν δεν είχαν υπάρξει παρεμβάσεις θεσμικών που είχαν εμπλοκή στην εταιρεία, δεν θα είχε “ανοίξει μύτη” εντός Ελλάδας και θα αφήνονταν οι επενδυτές να αγοράζουν μετοχές μιας εταιρείας – απάτη.

Πριν λίγο, με μία παραπομπή στο Bloomberg, η Quintessential Capital Management, το fund του Gabriel Grego που έγινε ευρύτερα γνωστό ως QCM, γράφει τον «επίλογο» μίας υπόθεσης που έπεσε σαν βόμβα στην ελληνική χρηματιστηριακή -και όχι μόνο- αγορά, μετά την πρώτη έκθεση που δημοσίευσε το fund για την εταιρεία Folli Follie.

«Απόλυτη νίκη! Συγχαρητήρια σε όλους τους φίλους μας, στους επενδυτές της QCM και στον ελληνικό λαό!», αναφέρει το θριαμβευτικό tweet του QCM που ακολουθεί ένα άλλο, λίγες ώρες νωρίτερα, το οποίο αναφέρει:

«Και 115 εκατ. δολάρια έναντι 1 δισ. δολαρίων σε πωλήσεις στην Κίνα. Ακριβώς ό,τι υπολογίζαμε στην έκθεση».

Μία έκθεση που δημοσιεύθηκε σε μέρη και λειτούργησε ως θρυαλλίδα εξελίξεων και αποκαλύψεων για μία εταιρεία που στα μάτια των περισσοτέρων φάνταζε, μέχρι τότε, κολοσσός.

Τον Μάιο, το hedge fund Quintessential Capital Management ανακοίνωσε ότι παίρνει θέση short για τη μετοχή, επειδή αμφιβάλλει για τα έσοδα που δηλώνει ότι έχει, αλλά και για το μέγεθος του δικτύου των καταστημάτων της. Η έκθεση της Quintessential, η οποία υπολόγιζε ότι οι πωλήσεις του ομίλου Folli Follie στην Ασία ήταν γύρω στα 100 εκατ. ευρώ, έστειλε τη μετοχή 70% χαμηλότερα, με αποτέλεσμα, στα τέλη Μαΐου, να ανασταλεί η διαπραγμάτευσή της στο Χρηματιστήριο Αθηνών.

https://twitter.com/QCMFunds/status/1044981172441415681

Με ανακοίνωσή της η ίδια η εταιρεία στο χρηματιστήριο σημειώνει τα εξής:

Κατά την χθεσινοβραδινή συνεδρίαση του Διοικητικού Συμβουλίου παρουσιάστηκε στα μέλη του Διοικητικού Συμβουλίου η έκθεση της συμβουλευτικής εταιρείας Alvarez & Marsal η οποία αναφέρεται στα αποτελέσματα των ελέγχων που διεξήγαγε για τις εταιρείες του ομίλου FFG, στην Ασία (APAC). Όπως έχει ανακοινωθεί από την εταιρεία, η Alvarez & Marsal διεξήγαγε έρευνα για το Οικονομικό έτος 2017.

Η έκθεση της Α&Μ «Preliminary Restatement Findings with respect to the FF ASIA GROUP consolidated financial statements for fiscal year 2017» αναφέρεται στα οικονομικά στοιχεία για το έτος 2017, ενώ η εγκληματολογική (forensic) έκθεση αναμένεται να παραδοθεί προσεχώς.

Σημειώνεται ότι τα παραδοθέντα οικονομικά στοιχεία της Α&Μ δεν είναι οριστικά και αποτελούν το ενδιάμεσο στάδιο για τον πλήρη έλεγχο των οικονομικών καταστάσεων του ομίλου από υψηλού κύρους ελεγκτική εταιρεία, ο οποίος θα καταδείξει την πραγματική εικόνα του ομίλου της FFG για το οικονομικό έτος 2017. Οι κυριότερες αλλαγές που επισήμανε η Α&Μ επί βασικών κονδυλίων της FFG sourcing σε Δολάρια ΗΠΑ είναι οι εξής:

Σύμφωνα με όσα αναφέρονται από την εταιρεία στην ανακοίνωσή της «προκύπτει ότι τα στοιχεία αυτά, εφόσον οριστικοποιηθούν από ορκωτό ελεγκτή, μεταβάλλουν σημαντικά την εικόνα του ομίλου σε σχέση με αυτά που παρουσιάστηκαν στις δημοσιευθείσες ενοποιημένες οικονομικές καταστάσεις για το 2017 (26 Απριλίου 2018) για τις οποίες ο ορκωτός ελεγκτής ανακάλεσε την έκθεση ελέγχου (16 Ιουλίου 2018).

Σύμφωνα με το πόρισμα της Alvarez & Marsal δεν διαπιστώθηκε υπεξαίρεση χρημάτων ή άλλη κατάχρηση σε βάρος περιουσιακών στοιχείων της Εταιρείας.

Το Διοικητικό Συμβούλιο αφού συζήτησε τα πιο πάνω αποτελέσματα, συμφώνησε ομόφωνα ότι βασικός στόχος παραμένει η βιώσιμη λειτουργία του ομίλου FFG και ήδη προς το σκοπό αυτό υλοποιούνται και υπάρχει πρόοδος στα κατωτέρω:

1. Αποτύπωση της πραγματικής εικόνας του ομίλου σε χρηματοοικονομικό και λειτουργικό επίπεδο

2. Λειτουργική αναδιάρθρωση, εκλογίκευση σε όρους αποτελεσματικότητας και κόστους, και ενιαία λειτουργία του ομίλου

3. Χρηματοοικονομική αναδιάρθρωση του ομίλου με σκοπό την άμεση συλλογή της χρηματοοικονομικής πληροφορίας από όλες τις θυγατρικές

4. Χάραξη στρατηγικού οδικού χάρτη και εκπόνηση πενταετούς επιχειρηματικού σχεδίου προς αυτή την κατεύθυνση

5. Εγκαθίδρυση εταιρικής διακυβέρνησης με έμφαση στην ενίσχυση του περιβάλλοντος ελέγχου στη μητρική και στον όμιλο και ενίσχυση των μονάδων εσωτερικού ελέγχου, κανονιστικής συμμόρφωσης και διαχείρισης κινδύνων του ομίλου

Επίσης, συνεχίζει η ανακοίνωση, αποφασίστηκε ομόφωνα:

1. H αντικατάσταση Διοικητικών Συμβουλίων και διοικήσεων σε εταιρείες της Ασίας (APAC). Ήδη έχει αναλάβει την υποστήριξη της οικονομικής διεύθυνσης στα κεντρικά της Ασίας στο Χονγκ Κόνγκ έμπειρο στέλεχος που έχει διοριστεί Deloitte.

2. Αλλαγές στο Διοικητικό Συμβούλιο της FFG, πρόσληψη εντεταλμένου συμβούλου και οικονομικού διευθυντή με άμεση προτεραιότητα την αναδιάρθρωση του ομίλου.

3. Η διερεύνηση από κάθε πλευρά των διαπιστώσεων της Α&Μ σε ό,τι αφορά τους παράγοντες που οδήγησαν στις αποκλίσεις των οικονομικών καταστάσεων 2017 των εταιρειών της Ασίας και του ομίλου και άσκηση όλων των ενδεδειγμένων δικαστικών μέσων κατά παντός υπευθύνου.

Η παραίτηση Δημητρίου και Αικατερίνης Κουτσολιούτσου

Στην ανακοίνωση αναφέρεται:

«Mετά την λήξη της συνεδρίασης του Διοικητικού Συμβούλίου και την λήψη αποφάσεων κατά τα ανωτέρω, ο κ. Δημήτριος Κουτσολιούτσος και η κα. Αικατερίνη Κουτσολιούτσου υπέβαλαν την παραίτηση τους προτείνοντας την άμεση αντικατάσταση τους από εγνωσμένου κύρους νέα μέλη που θα στηρίξουν την προσπάθεια της Εταιρείας για τη ριζική αναδιάρθρωση της μέσω από την υιοθέτηση ενός νέου μοντέλου εταιρικής διακυβέρνησης που θα εξασφαλίσει τη μακροπρόθεσμη βιωσιμότητα της Εταιρείας σε όλους τους τομείς δραστηριοποίησής της. Κατόπιν των ανωτέρω αναμένεται εντός των προσεχών ημερών, η ριζική αναδιοργάνωση του Διοικητικού Συμβουλίου που θα αναλάβει την υλοποίηση του σχεδίου αναδιάρθωσης.

Ο απερχόμενος Πρόεδρος και ιδρυτής της Εταιρείας κ. Δημήτριος Κουτσολιούτσος δήλωσε τα εξής:

Με βαρύτατη θλίψη και εν μέσω της σωβούσας κρίσης για την Εταιρεία μας, την οποία ίδρυσα και υπηρέτησα επί 36 χρόνια, παραιτούμαι σήμερα από τη θέση του Προέδρου του Διοικητικού Συμβουλίου. Το ίδιο ζήτησα να πράξει και η σύζυγος μου, με την οποία μαζί υπηρετήσαμε την Εταιρεία όλα αυτά τα χρόνια.

Δυστυχώς, δεν κατέστη δυνατό να ελέγξω με επιτυχία τις δραστηριότητες του ασιατικού ομίλου που είχα υπό την ευθύνη μου με αποτέλεσμα η παρούσα δυσάρεστη εικόνα στα οικονομικά του ομίλου. Ωστόσο έχω απόλυτη εμπιστοσύνη στον υιό μου Γεώργιο Κουτσολιούτσο ο οποίος με επιτυχία διαχειρίζεται την κρίση με την συνδρομή των υπολοίπων μελών του Διοικητικού Συμβουλίου και του καταξιωμένου επιτελείου του και δηλώνω ότι θα σταθώ αρωγός τους στο δύσκολο έργο τους με ότι κριθεί απαραίτητο.

Δ. Παραίτηση του διεθνούς χρηματοοικονομικού Οίκου Rothchild

Η Εταιρεία επιβεβαιώνει ότι ο διεθνής χρηματοοικονομικός οίκος Rothchild υπέβαλε στις 24-9-2018 την παραίτηση του. Στην παρούσα φάση, η ομάδα της Εταιρείας που έχει αναλάβει την αναδιάρθωση της Εταιρείας είναι επαρκώς στελεχωμένη και συνεχίζει τις επαφές με πιθανούς επενδυτές και τους πιστωτές της ενώ παράλληλα βρίσκεται σε διαδικασία συζητήσεων για την ανεύρεση νέου χρηματοοικονομικού συμβούλου.

E. Oλοκλήρωση νέου επιχειρηματικού σχεδίου αναδιάρθρωσης της εταιρείας

Σε συνέχεια της προηγούμενης ανακοίνωσης της Εταιρείας, η Deloitte Business Solutions ΑΕ (Deloitte) συνεχίζει να συνδράμει την Εταιρεία στην κατάρτιση βραχυπρόθεσμων και μεσοπρόθεσμων προβλέψεων ρευστότητας και στην ανάπτυξη του επικαιροποιημένου επιχειρηματικού σχεδίου αναδιάρθωσης (business restructuring plan).

Τα αποτελέσματα αυτού του έργου αναμένεται να ολοκληρωθούν μέχρι τις αρχές Οκτωβρίου 2018. Για τον ανωτέρω σκοπό και ειδικά για τις δραστηριότητες της Ασίας, ομάδα της Deloitte και ο CRO της Εταιρείας, κ. Κουβάτσος, βρίσκονται ήδη και εργάζονται στο Χονγκ Κονγκ.

ΣΤ. Μετοχές της DUFRY AG

Η Εταιρεία αναφέρεται στην σύμβαση αγοράς μετοχών της 11ης Δεκεμβρίου 2013 (stock purchase agreement – SPA) μεταξύ της Εταιρείας και της Dufry AG, βάσει της οποίας η Εταιρεία πώλησε το εναπομείναν 49% των μετοχών των Καταστημάτων Αφορολογήτων Ειδών, που της ανήκε. Όπως ανέφερε η Εταιρεία στην ανακοίνωσή της στις 12 Δεκεμβρίου 2013, το τίμημα που έλαβε η Εταιρεία από την μεταβίβαση ανήλθε στα 328 εκ. Ευρώ, το οποίο καταβλήθηκε από την Dufry AG συνδυαστικά σε μετρητά και σε νεοεκδοθείσες μετοχές της Dufry AG (οι Μετοχές Dufry). Η Εταιρεία έλαβε 1.231.233 Μετοχές Dufry ως μέρος της συναλλαγής.

Η Εταιρεία έχει έκτοτε πωλήσει 426.505 Μετοχές Dufry έναντι μετρητών. Το υπόλοιπο των Μετοχών Dufry που κατέχει η Εταιρεία κατά την ημερομηνία της παρούσας ανακοίνωσης (804.728 μετοχές), εξακολουθούν να υπόκεινται σε συμβατικούς περιορισμούς, οι οποίοι περιέχονται στην σύμβαση πώλησης και άλλα συμβατικά κείμενα. Η Εταιρεία έχει ξεκινήσει διαδικασία διαμεσολάβησης για την απελευθέρωση 603.543 επιπλέον Μετοχών Dufry, οι οποίες έπρεπε να έχουν ήδη απελευθερωθεί βάσει του SPA.

Z. Ρευστότητα

Όπως έχει αναφερθεί ευρέως, η Εταιρεία προσπαθεί να διαχειριστεί ένα ολοένα δυσχερέστερο λειτουργικό περιβάλλον. Οι συνθήκες αυτές έχουν άμεσο και αρνητικό αντίκτυπο στο διαθέσιμο περιθώριο ρευστότητας της Εταιρείας, το οποίο έχει τεθεί υπό ιδιαίτερη πίεση από τις αυξημένες απαιτήσεις κεφαλαίου κίνησης για την πληρωμή εμπορευμάτων. Η Εταιρεία αναγνωρίζει ότι η βραχυπρόθεσμη και μεσοπρόθεσμη προοπτική παραμένει απαιτητική.

Εν όψει αυτών των γεγονότων, η Εταιρεία και ο Διευθυντής Αναδιοργάνωσης (CRO) συνεργάζονται με την Deloitte για την εφαρμογή μέτρων διατήρησης ρευστότητας. Αυτά τα μέτρα έχουν ήδη βοηθήσει στον περιορισμό των τρεχουσών πιέσεων στην ρευστότητα της Εταιρείας. Επίσης, η Εταιρεία διερευνά διάφορες επιπρόσθετες επιλογές για την ανακούφιση της παρούσας θέσης της, στον βαθμό που οι σχετικές ενέργειες επιτρέπονται στο πλαίσιο της Προσωρινής Διαταγής του Δικαστηρίου.

Οποιεσδήποτε σχετικές ενέργειες θα γίνουν με προσοχή, με την δέουσα πρόνοια για την προστασία όλων των δανειστών και υπό το φως της στρατηγικής σκέψης που στηρίζει την διαμόρφωση του επιχειρηματικού σχεδίου της Εταιρείας.

Σχετικά με τα ανωτέρω, η Εταιρεία έχει προσεγγίσει και βρίσκεται σε προκαταρκτικές συζητήσεις με πιθανούς φορείς νέας χρηματοδότησης για το επόμενο διάστημα. Η Εταιρεία βρίσκεται επίσης σε προκαταρκτικό συζητήσεων με τους δανειστές της, για να διερευνήσουν άλλα μέσα βελτίωσης της ρευστότητας της Εταιρείας και να συζητήσουν τους πιθανούς όρους μιας λειτουργικής και χρηματοοικονομικής αναδιάρθρωσης που θα εξασφαλίσει την μακροπρόθεσμη βιωσιμότητα του Ομίλου.

Tο pronews.gr δημοσιεύει κάθε σχόλιο το οποίο είναι σχετικό με το θέμα στο οποίο αναφέρεται το άρθρο. Ο καθένας έχει το δικαίωμα να εκφράζει ελεύθερα τις απόψεις του. Ωστόσο, αυτό δεν σημαίνει ότι υιοθετούμε τις απόψεις αυτές και διατηρούμε το δικαίωμα να μην δημοσιεύουμε συκοφαντικά ή υβριστικά σχόλια όπου τα εντοπίζουμε. Σε κάθε περίπτωση ο καθένας φέρει την ευθύνη των όσων γράφει και το pronews.gr ουδεμία νομική ή άλλα ευθύνη φέρει.

Δικαίωμα συμμετοχής στη συζήτηση έχουν μόνο όσοι έχουν επιβεβαιώσει το email τους στην υπηρεσία disqus. Εάν δεν έχετε ήδη επιβεβαιώσει το email σας, μπορείτε να ζητήσετε να σας αποσταλεί νέο email επιβεβαίωσης από το disqus.com

Όποιος χρήστης της πλατφόρμας του disqus.com ενδιαφέρεται να αναλάβει διαχείριση (moderating) των σχολίων στα άρθρα του pronews.gr σε εθελοντική βάση, μπορεί να στείλει τα στοιχεία του και στοιχεία επικοινωνίας στο info3@pronews.gr και θα εξεταστεί άμεσα η υποψηφιότητά του.